Разбираемся, как сейчас работают полисы ОСАГО, что изменится после 1 марта 2025 года, сколько можно получить на ремонт и нужно ли возить с собой полис.

- Что такое ОСАГО?

- Зачем нужен полис ОСАГО?

- Что покрывает и что не покрывает ОСАГО без ограничений

- Возить с собой полис ОСАГО

- Полис ОСАГО при регистрации автомобиля

- В чем разница между ОСАГО и каско

- Расчет ОСАГО: стоимость и коэффициенты

Что такое ОСАГО?

ОСАГО — это договор обязательного страхования автогражданской ответственности водителей. После заключения договора ОСАГО страховщик обязуется за обусловленную договором плату (ее еще называют страховой премией) при наступлении страхового случая возместить потерпевшим причиненный вследствие события вред их жизни, здоровью или имуществу.

Согласно закону «Об обязательном страховании гражданской ответственности владельцев транспортных средств» [1] оформление полиса ОСАГО обязательно для каждого автовладельца.

Зачем нужен полис ОСАГО?

Полис ОСАГО нужен, чтобы застраховать ответственность каждого автомобилиста перед окружающими. Не всегда у граждан есть возможность компенсировать вред пострадавшим участникам дорожного движения. Именно по этой причине полис ОСАГО считается обязательным документом для каждого водителя и выезжать без него на дороги запрещено.

Что покроет ОСАГО?

Выплаты по ОСАГО положены за причинение вреда жизни, здоровью или имуществу потерпевших при использовании автомобиля, на который оформлен документ и только в ситуации, когда ДТП произошло на территории России.

Если застрахованный автомобилист станет виновником ДТП, то его страховая компания выплатит денежную компенсацию стоимости ремонта поврежденных автомобилей потерпевших или же проведет ремонт в пределах определенной договором страховой суммы. Максимальная сумма выплаты по ОСАГО по «железу» чужому имуществу — 400 тыс. руб.

Если потерпевшим понадобится лечение, то по ОСАГО за причинении вреда жизни или здоровью можно получить до 500 тыс. руб. — такая выплата будет распространяться на каждого потерпевшего.

Принцип работы ОСАГО такой: если в ДТП по вине застрахованного водителя будет поврежден чужой автомобиль и пострадает человек, то разбитую машину можно будет отремонтировать по ОСАГО на сумму до 400 тыс. руб. Одновременно можно будет и покрыть расходы на лечение — на сумму до 500 тыс. руб.

Если разбито два и больше автомобиля, то каждый можно отремонтировать на сумму до 400 тыс. руб. Соответственно, если проблемы со здоровьем из-за ДТП возникли у двух (или более) человек, то лечение каждого также компенсируют на сумму до 500 тыс. руб.

В настоящее время обсуждается вопрос по увеличению лимитов выплат за ущерб жизни и здоровью в ОСАГО с 500 тыс. до 2 млн руб. Такие изменения могут последовать в 2024 году после принятия соответствующих изменений в закон об ОСАГО. Об этом в апреле 2023 года рассуждал президент Российского союза автостраховщиков (РСА) Евгений Уфимцев. Расширение лимитов по выплате за ущерб жизни и здоровью в автогражданке планировалась еще в 2022 году. Однако, по словам страховщиков, из-за резкого скачка выплат в связи с увеличением стоимости авторемонта на фоне дефицита запчастей эти изменения забуксовали.

При этом Уфимцев предупредил: расширение лимитов выплат за ущерб жизни и здоровью до 2 млн хоть и незначительно, но повлияет на повышение стоимости полиса ОСАГО.

Ущерб имуществу можно получить в следующих ситуациях:

- застрахованный разбил один или несколько автомобилей или мотоциклов;

- автомобилист повредил светофор, дорожные знаки и дорожные конструкции;

- автомобилист повредил здание;

- автомобилист наехал на пешехода и тот получил вред жизни или здоровью.

При причинении вреда здоровью потерпевшего возмещению подлежат:

- утраченный заработок/доход;

- расходы на лечение и приобретение лекарств, на бесплатное получение которых потерпевший не имеет право (в том числе сверх базовой программы обязательного медицинского страхования).

- дополнительно понесенные потерпевшим расходы:

- на дополнительное питание;

- на протезирование;

- на посторонний уход;

- на санаторно-курортное лечение;

- на приобретение специального транспортного средства;

- расходы, связанные с необходимостью профессиональной подготовки/переподготовки потерпевшего;

- расходы, связанные с погребением потерпевшего;

- возмещение вреда в связи со смертью кормильца.

Важно, что виновник ДТП поправлять здоровье и чинить свою машину будет за свой счет.

Что не покрывает полис ОСАГО

- причинение вреда при использовании другого автомобиля, который не указан в договоре обязательного страхования;

- причинения морального вреда или возникновения обязанности по возмещению упущенной выгоды;

- причинения вреда при использовании транспортных средств в ходе соревнований, испытаний или учебной езды в специально отведенных для этого местах;

- загрязнения окружающей среды;

- причинения вреда воздействием перевозимого груза, если риск такой ответственности подлежит обязательному страхованию;

- причинения вреда жизни или здоровью работников при исполнении ими трудовых обязанностей, если этот вред подлежит возмещению в соответствии с законом о соответствующем виде обязательного страхования или обязательного социального страхования;

- обязанности по возмещению работодателю убытков, вызванных причинением вреда работнику;

- причинения водителем вреда управляемому им транспортному средству и прицепу к нему, перевозимому ими грузу, установленному на них оборудованию и иному имуществу;

- причинения вреда при погрузке груза на транспортное средство или его разгрузке;

- повреждения или уничтожения антикварных и других уникальных предметов, зданий и сооружений, имеющих историко-культурное значение, изделий из драгоценных металлов и драгоценных и полудрагоценных камней, наличных денег, ценных бумаг, предметов религиозного характера, а также произведений науки, литературы и искусства, других объектов интеллектуальной собственности;

- причинения вреда жизни, здоровью, имуществу пассажиров при их перевозке, если этот вред подлежит возмещению в соответствии с законодательством об обязательном страховании гражданской ответственности перевозчика за причинение вреда жизни, здоровью, имуществу пассажиров.

Существует ли ОСАГО без ограничений

Нет, но можно дополнительно застраховать некоторые риски при помощи полиса ДСАГО: доплатить за страховку и получить возможность повысить возможные выплаты потерпевшему в случае ДТП.

Например, если водитель устроит ДТП и ремонт автомобиля потерпевшего будет стоить не 400 тыс. руб., а 1 млн руб., то остальную сумму потерпевший может взыскать с виновника в рамках гражданского кодекса. Если у виновника будет оформлено ДСАГО на выплату до 1 млн руб., то полис покроет все убытки.

Однако этот вид дополнительного страхования будет стоить дорого — в первый год пользования водителю придется оформлять и каско, да и сам размер доплаты существенен: он зависит от возраста и стажа вождения, а также от лимита покрытия сверх обязательной суммы 400 тыс. руб. и сравним с ценой полиса ОСАГО. В целом, как говорят сами страховщики, средняя выплата по ОСАГО составляет около 70 тыс. руб., что делает ДСАГО неинтересным продуктом.

Нужно ли всегда возить с собой полис ОСАГО в 2024 году?

В случае оформления электронного полиса ОСАГО, возить с собой распечатанный документ не обязательно.

С 29 октября 2019 года вступила в силу новая редакция закона об ОСАГО: полис автогражданки теперь не нужно печатать на бланках строгой отчетности. С этого момента инспекторам ГИБДД можно просто предъявить изображение на телефоне либо распечатать электронный документ на обычной бумаге.

При этом если полис есть только в электронном виде, важно помнить, что у инспектора ГИБДД не всегда есть техническая возможность оперативно выйти в интернет и проверить действительность страховки. Чтобы избежать таких проблем, проще на всякий случай возить распечатанный полис ОСАГО в автомобиле.

Нужен ли полис ОСАГО при регистрации автомобиля в ГИБДД

В настоящее время полис ОСАГО входит в перечень документов, которые нужны в ГИБДД для регистрации автомобиля на себя. Однако в ближайшее время, как ожидается, Госдума примет в третьем чтении поправки в законодательство в части регистрации транспортных средств и в законе об ОСАГО. Они исключают полис ОСАГО из перечня документов, обязательных для регистрации приобретенного автомобиля. В случае одобрения изменений, они вступят в силу 1 марта 2025 года.

Логика в следующем: покупая автомобиль, новый собственник не обязательно сразу выезжает на нем на дорогу. Например, некоторые водители ездят на машинах только летом, а решение купить машину пришлось на зиму. Поэтому автомобиль и можно будет зарегистрировать в ГИБДД без ОСАГО, если пользоваться им в ближайшее время водитель не планирует.

При этом, если водитель все-таки поедет на автомобиле без ОСАГО, ему будет грозить штраф — 800 руб. при каждой остановке инспектором ГИБДД в течение 24 часов. И уже идет обсуждение его повышения до 5 тыс. руб.

В чем разница между ОСАГО и каско

Каско это — добровольная форма страхования собственного автомобиля и связанных с его владением рисков. В отличие от ОСАГО, водитель сам решает, оформлять ли ему каско. Условия договора по каско бывают абсолютно разными: водитель может выбрать подходящие именно ему пункты. Например, если автомобиль популярной марки и модели среди угонщиков, то стоит выбрать риск «угон».

Также по каско можно застраховать практически любой риск:

- повреждения в ДТП;

- пожар;

- падение деревьев и другие проблемы, связанные с качеством работы коммунальных служб;

- полное уничтожение;

- другие актуальные для водителя риски.

Нужно ли оформлять ОСАГО, если есть каско?

ОСАГО — обязательный вид страхования и полис каско без него не получить. Поэтому да, полис ОСАГО должен быть у всех.

Расчет ОСАГО: стоимость и коэффициенты

Стоимость договора ОСАГО определяется как произведение базовой ставки и коэффициентов. Сначала страховщики устанавливают базовый тариф автовладельца персонально. И уже к этой сумме применяются различные коэффициенты.

Чтобы понять, какой у водителя базовый тариф, важно учесть, что с 13 сентября 2022 года Центробанк в очередной раз расширил тарифный коридор по ОСАГО. Минимальную базовую ставку для водителей легковых автомобилей понизили с 2224 до 1646 руб. Максимальную повысили с 5980 до 7535 руб. Для расчетов по такси минимальную базовую ставку снизили с 2014 до 1490 руб., а максимальную подняли с 12 505 тыс. до 15 756 тыс. руб. Именно эту «базу» страховщики теперь умножают на различные коэффициенты, которые зависят от стажа, аварийности, места регистрации водителя и прочих важных обстоятельств.

Как заявили в Российском союзе автостраховщиков (РСА), после таких изменений аккуратным автовладельцам не придется доплачивать за токсичные категории водителей. А для некоторых наиболее ответственных водителей цена должна даже снизиться. Изменения в тарифах объяснили в том числе подорожанием автозапчастей. При этом позже в РСА сообщили о включении в справочники для расчетов более дешевых по сравнению с оригинальными запчастями аналогов. За водителей-новичков в страховом сообществе при этом никто не заступился — они считаются одной из наиболее рисковой, а значит, и «дорогой» категорий.

Рассчитать стоимость ОСАГО можно на сайте Российского союза автостраховщиков (РСА).

Коэффициенты устанавливает Банком России. Они зависят от следующих параметров:

- территория преимущественного использования транспортного средства;

- наличие или отсутствие страховых возмещений в предшествующие периоды;

- технические характеристики транспортного средства, а именно — мощность двигателя;

- сезонность использования транспортного средства;

- условия о допуске к управлению транспортным средством только указанных страхователем водителей или допуск водителей без ограничений;

- возраста и стажа водителей, допущенных к управлению автомобилем.

Территориальные коэффициенты могут быть такими [2]:

| Город | Территориальный коэффициент |

| Магнитогорск | 1,72 |

| Челябинск | 1,99 |

| Ярославль | 1,45 |

| Москва | 1,9 |

| Санкт-Петербург | 1,72 |

| Московская область | 1,63 |

Коэффициент страховых тарифов в зависимости от сезонности и интенсивности использования автомобиля — коэффициент КС [3].

| Сколько автомобилем будут пользоваться в течение года | Коэффициент КС |

| 2 месяца | 3 |

| 3 месяца | 0,5 |

| 4 месяца | 0,6 |

| 5 месяцев | 0,65 |

| 6 месяцев | 0,7 |

| 7 месяцев | 0,8 |

| 8 месяцев | 0,9 |

| 9 месяцев | 0,95 |

| 10 месяцев и более | 1 |

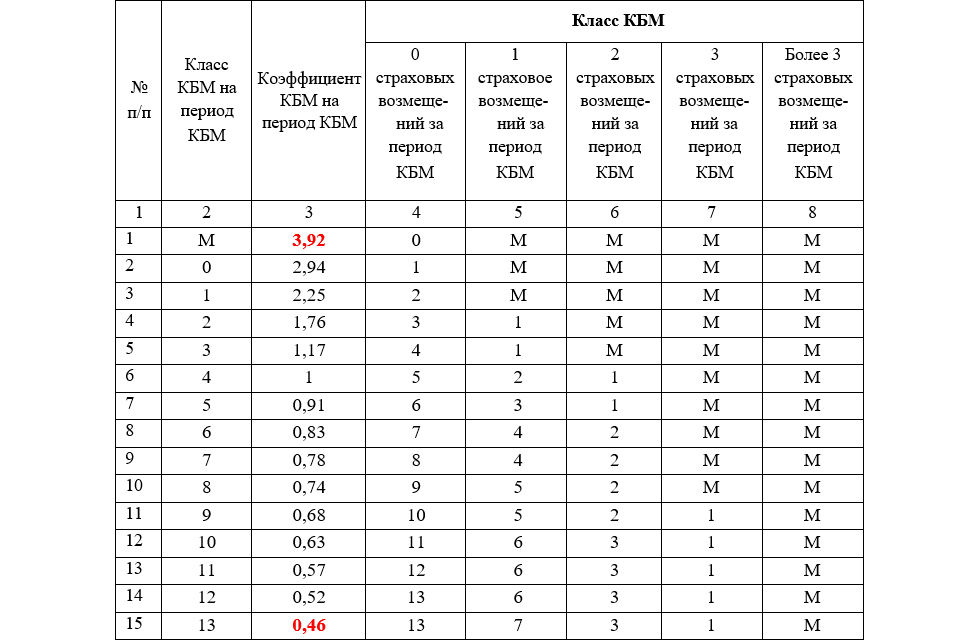

Есть также коэффициент страховых тарифов в зависимости от количества произведенных страховщиками страховых возмещений в предшествующие периоды (далее — коэффициент КБМ). Проще говоря КБМ — это коэффициент, который зависит от того, попадал водитель в ДТП или нет. Чем он меньше, тем лучше: на него умножают базовую цену оформления ОСАГО для определения итоговой стоимости страховки. В 2022 году правила его расчета немного изменились. Так, с 1 апреля 2022 года стоимость ОСАГО для водителей начали считать по обновленному коэффициенту КБМ. Аварийным автомобилистам придется платить больше, а дороже всего полис обойдется таксистам. После изменений для водителей, у которых нет опыта вождения, цена ОСАГО стала дороже на 17%. А для водителей с небольшим стажем, к примеру один год, цена выросла на 5%.

Коэффициент страховых тарифов в зависимости от количества произведенных страховщиками страховых возмещений в предшествующие периоды (далее — коэффициент КБМ) определяется в соответствии со следующей таблицей (Источник — Центробанк)

Коэффициент страховых тарифов в зависимости от количества произведенных страховщиками страховых возмещений в предшествующие периоды (далее — коэффициент КБМ) определяется в соответствии со следующей таблицей (Источник — Центробанк)

Согласно правилам расчета КБМ, коэффициент растет следующим образом: 1 ДТП — КБМ = 1,17 (был 1), 2 ДТП — КБМ = 2,25 (был 1,95), 3 ДТП — КБМ = 3,92 (был 2,45). Базовая стоимость ОСАГО умножается на этот и другие индивидуальные коэффициенты, которые связаны со стажем и регионам использования машины.

Коэффициент страховых тарифов в зависимости от технических характеристик (мощности двигателя) транспортного средства (далее — коэффициент КМ):

| № / п/п | Мощность двигателя (лошадиных сил) | Коэффициент КМ |

| 1 | 2 | 3 |

| 1 | До 50 включительно | 0,6 |

| 2 | Свыше 50 до 70 включительно | 1 |

| 3 | Свыше 70 до 100 включительно |

1,1 |

| 4 | Свыше 100 до 120 включительно | 1,2 |

| 5 | Свыше 120 до 150 включительно | 1,4 |

| 6 | Свыше 150 | 1,6 |

Одна из организаций предоставила расчеты по ориентировочной стоимости полисов ОСАГО с просьбой ее не называть. При оценке важно учитывать, что для многих страховых новички / водители без опыта — это водители со стажем до двух лет. Во всех расчетах здесь использован минимальный базовый тариф ОСАГО.

Пример 1. Автомобилист — 25 лет, без стажа. Автомобиль Kia Rio с мотором 1,6 л мощностью 122 л.с., регион использования — Москва.

Цена полиса до расширения тарифного коридора: 30 326,06 руб.

Цена после расширения тарифного коридора: 38 211,85 руб.

Пример 2. Автомобилист — 25 лет, без стажа. Автомобиль Kia Rio с мотором 1,6 л мощностью 122 л.с., регион использования — Дальний Восток.

Цена полиса до расширения тарифного коридора: 22 913,03 руб.

Цена после расширения тарифного коридора: 28 871,18 руб.

Пример 3. Автомобилист, 22 года, без стажа, автомобиль Toyota Rav 4, мотор 2,5 мощностью 199 л.с., регион использования — Москва.

Цена полиса до расширения тарифного коридора: 37 882,39 руб.

Цена после расширения тарифного коридора: 47 733,08 руб.

Пример 4. Автомобилист, 22 года, без стажа, автомобиль Toyota Rav 4, мотор 2,5 мощностью 199 л.с., регион использования — Санкт-Петербург.

Цена полиса до расширения тарифного коридора: 34 515,07 руб.

Цена после расширения тарифного коридора: 43 490,14 руб.

Есть ли скидки на ОСАГО?

ОСАГО — это обязательный вид страхования. Тарифы устанавливает государство и к ним нельзя применять скидки. Если водителю предлагают неожиданные скидки, не связанные с безаварийным вождением (КБМ), скорее всего, это мошенничество.

Как уточнили в РСА, есть только несколько исключений, которые позволяют снизить стоимость полиса. Так, статьей 17 закона об ОСАГО установлены компенсации инвалидам, оплатившим страховую премию по договору ОСАГО, в размере 50% от страховой премии. Компенсация осуществляется органами государственной власти после оплаты страховой премии. Кроме того, органы государственной власти и органы местного самоуправления вправе устанавливать иные категории граждан, которым осуществляется частичная или полная компенсация оплаченной страховой премии.

Также граждане вправе заключить договор ОСАГО с учетом ограниченного использования транспортного средства. Например, водитель обязуется ездить на машине только летом. Так можно значительно уменьшить размер страховой премии.

Как оформить полис ОСАГО

Полис ОСАГО можно оформить двумя способами: лично в офисе страховой компании или приобрести Е-ОСАГО.

Документы для оформления ОСАГО:

- паспорт страхователя и владельца автомобиля (часто это один и тот же человек);

- водительские удостоверения всех допущенных водителей;

- свидетельство о регистрации (СТС);

- паспорт транспортного средства (ПТС или ЭПТС).

В 2024 году страховые компании оформляют полисы ОСАГО без проверки диагностических карт.

Все эти документы нужно предъявить в страховой компании и оформить полис. В соответствии с пунктом 1.7 Правил ОСАГО, при заключении договора страховщик вправе провести осмотр транспортного средства. Однако на практике это происходит крайне редко.

В случае оформления Е-ОСАГО на сайте страховой компании автомобилисту нужно будет самостоятельно ввести все данные. При покупке электронного ОСАГО, полис пришлют на электронную почту. Важно, что ошибаться при вводе данных о себе и автомобиле нельзя. Если водитель случайно введет, например, некорректную информацию о мощности мотора, и страховая компания об этом узнает, то страховщик аннулирует полис ОСАГО, а выплаченную за него премию оставит себе. Это делается, чтобы защититься от мошенников, которые вводят неправильные данные, занижая тем самым стоимость ОСАГО.

Как проверить полис ОСАГО

Иногда автомобилисты оформляют полисы ОСАГО у страховых агентов-мошенников, которые заманивают водителей более выгодными ценами. Чаще всего они продают несуществующие полисы, либо вводят неправильные данные об автомобилисте, искусственно занижая стоимость полиса. Но такие полисы ОСАГО страховые компании аннулируют. В итоге может получиться так, что водитель, даже не подозревая об этом, ездит без действующего полиса ОСАГО.

Если водитель сомневается в подлинности купленного полиса ОСАГО, его можно проверить на сайте РСА. Для просмотра сведений о договоре ОСАГО необходимо ввести данные о серии и номере договора ОСАГО или транспортном средстве, а также дату, на которую запрашиваются сведения о договоре ОСАГО.

Также проверить бланк бумажного полиса можно по базе своей страховой компании на ее сайте.

Как продлить полис ОСАГО

Продлить ОСАГО можно не ранее чем за 60 дней до истечения текущего полиса. Если водитель просрочит договор и будет ездить без страховки, то это грозит штрафом. Важно, что при перерыве в страховании более 1 года КБМ не меняется, то есть не теряется понижающий коэффициент за безаварийность. Продлить полис может только сам автомобилист: это можно лично в отделении страховой компании или на сайте — процесс оформления такой же, как и при покупке полиса впервые.

Штрафы за отсутствие ОСАГО

За управление транспортным средством без ОСАГО положен штраф в 800 руб.

👉 Штраф за езду без страховки: нюансы, о которых стоит знать

ОСАГО при ДТП: как получить выплату?

После ДТП потерпевшим важно подождать оформления документов для выплаты и не ремонтировать автомобиль до этого момента. Подавать документы в страховую лучше сразу после аварии и не затягивать с этим, особенно это касается выплат по Европротоколу (оформление ДТП без полицейских).

Потерпевшему за возмещением нужно будет обратиться в свою страховую компанию. Однако для этого должны быть выполнены все условия. Они указаны в ст.14.1 закона об ОСАГО:

- в результате ДТП вред причинен только транспортным средствам, участвовавшим в данном ДТП;

- ДТП произошло в результате взаимодействия (столкновения) двух и более транспортных средств (включая транспортные средства с прицепами к ним), гражданская ответственность владельцев которых застрахована по ОСАГО.

Какие документы будут нужны для получения выплаты по ОСАГО, если было ДТП с пострадавшими

-

заверенная копия документа, удостоверяющего личность потерпевшего (выгодоприобретателя);

-

документы, подтверждающие полномочия лица, являющегося представителем выгодоприобретателя;

- документы, содержащие банковские реквизиты для получения страхового возмещения, в случае, если выплата страхового возмещения будет производиться в безналичном порядке;

- согласие органов опеки и попечительства, в случае, если выплата страхового возмещения будет производиться представителю лица (потерпевшего (выгодоприобретателя), не достигшего возраста 18 лет;

- извещение о ДТП в случае его оформления на бумажном носителе;

- копии протокола об административном правонарушении, постановления по делу об административном правонарушении или определения об отказе в возбуждении дела об административном правонарушении, если оформление документов о ДТП осуществлялось при участии уполномоченных сотрудников полиции, а составление таких документов предусмотрено законодательством.

Какие документы необходимы для получения страховой выплаты в связи с причинением вреда здоровью потерпевшего

-

документы, выданные медицинской организацией, в которую был доставлен или обратился самостоятельно потерпевший, с указанием характера полученных потерпевшим травм и увечий, диагноза и периода нетрудоспособности;

-

заключение судебно-медицинской экспертизы о степени утраты профессиональной трудоспособности, а при отсутствии профессиональной трудоспособности — о степени утраты общей трудоспособности (в случае наличия такого заключения);

- справка, подтверждающая факт установления потерпевшему инвалидности или категории «ребенок-инвалид» (в случае наличия такой справки);

- справка станции скорой медицинской помощи об оказанной медицинской помощи на месте дорожно-транспортного происшествия.

- справка или иной документ о среднем месячном заработке (доходе), стипендии, пенсии, пособиях, которые потерпевший имел на день причинения вреда его здоровью, также иные документы, подтверждающие доходы потерпевшего — в случае предъявления требования о возмещении утраченного потерпевшим заработка (дохода);

- выписка из истории болезни, выданная медицинской организацией, документы, подтверждающие оплату услуг медицинской организации, документы, подтверждающие оплату приобретенных лекарств, заключение медико-социальной или судебно-медицинской экспертизы о необходимости дополнительного питания, протезирования, постороннего ухода, санаторно-курортного лечения, специальных транспортных средств и иных услуг — в случае предъявления требования о возмещении дополнительно понесенных расходов.

Какие документы будут нужны для получения выплаты по ОСАГО, если было ДТП без пострадавших

-

заверенная копия документа, удостоверяющего личность потерпевшего (выгодоприобретателя);

-

документы, подтверждающие полномочия лица, являющегося представителем выгодоприобретателя;

- документы, содержащие банковские реквизиты для получения страхового возмещения, в случае, если выплата страхового возмещения будет производиться в безналичном порядке;

- согласие органов опеки и попечительства, в случае, если выплата страхового возмещения будет производиться представителю лица (потерпевшего (выгодоприобретателя), не достигшего возраста 18 лет;

- извещение о ДТП в случае его оформления на бумажном носителе;

- копии протокола об административном правонарушении, постановления по делу об административном правонарушении или определения об отказе в возбуждении дела об административном правонарушении, если оформление документов о ДТП осуществлялось при участии уполномоченных сотрудников полиции, а составление таких документов предусмотрено законодательством РФ.

Какие документы будут нужны для получения выплаты по ОСАГО, если ДТП оформили по Европротоколу

- заверенная копия документа, удостоверяющего личность потерпевшего (выгодоприобретателя);

- документы, подтверждающие полномочия лица, являющегося представителем выгодоприобретателя;

- документы, содержащие банковские реквизиты для получения страхового возмещения, в случае, если выплата страхового возмещения будет производиться в безналичном порядке;

- согласие органов опеки и попечительства, в случае, если выплата страхового возмещения будет производиться представителю лица (потерпевшего (выгодоприобретателя), не достигшего возраста 18 лет;

- извещение о ДТП в случае его оформления на бумажном носителе. В случае оформления извещения о ДТП в виде электронного документа оно автоматически поступает в АИС ОСАГО, откуда может быть получено страховой компанией.

Вернут деньгами или произведут ремонт?

Автомобилисты могут сами выбрать: потребовать натуральное возмещение, то есть отремонтировать автомобиль или же получить денежную компенсацию.

Как объясняют в РСА, автомобилисты могут отказаться от ремонта в случае, если натуральная форма возмещения вреда в рамках ОСАГО не является обязательной, а также когда получение возмещения в денежной форме согласовано со страховщиком.

В целом водители чаще считают, что натуральный ремонт более выгоден, потому что денежные выплаты могут оказаться ниже реальных расходов. Связано это в том числе с тем, что страховщики при расчетах учитывают износ деталей и используют при оценке самые недорогие варианты официального справочника средней цены запасных частей.

- Отмена ОСАГО: госдума согласилась упростить регистрацию машин в ГИБДД

- Правила регистрации автомобилей в ГИБДД опять изменят. Что важно знать

- Как поставить машину на учет ГИБДД в 2024 году: изменения и нюансы

- Что такое ШРУС в автомобиле и как он ломается

- 5 необычных (но действенных) способов защититься от угона